การแนะนำ

ทฤษฎี Elliott Wave ถือเป็นหนึ่งในเครื่องมือที่สำคัญที่สุดในการวิเคราะห์ทางเทคนิคของตลาดการเงิน ทฤษฎีนี้อาศัยรูปแบบการเคลื่อนไหวที่เกิดขึ้นซ้ำๆ ซึ่งสะท้อนถึงจิตวิทยาของนักลงทุนในช่วงเวลาต่างๆ ทฤษฎีนี้เป็นส่วนสำคัญในการทำความเข้าใจว่าราคาเคลื่อนไหวอย่างไรในตลาดต่างๆ ไม่ว่าจะเป็นในตลาดฟอเร็กซ์ หุ้น หรือสินค้าโภคภัณฑ์

ราล์ฟ เนลสัน เอลเลียตค้นพบทฤษฎีนี้ในช่วงทศวรรษปี 1930 เมื่อเขาสังเกตเห็นว่าตลาดเคลื่อนไหวตามรูปแบบเฉพาะที่คาดเดาได้ โดยอาศัยการเปลี่ยนแปลงทางจิตวิทยาของผู้เข้าร่วมตลาด เอลเลียตเชื่อว่าตลาดไม่ได้เคลื่อนไหวแบบสุ่ม แต่ดำเนินตามรูปแบบที่กำหนดไว้ ซึ่งสามารถอ่านและวิเคราะห์ได้เพื่อคาดการณ์การเคลื่อนไหวของราคาในอนาคต

รากฐานทางวิทยาศาสตร์เบื้องหลังทฤษฎี

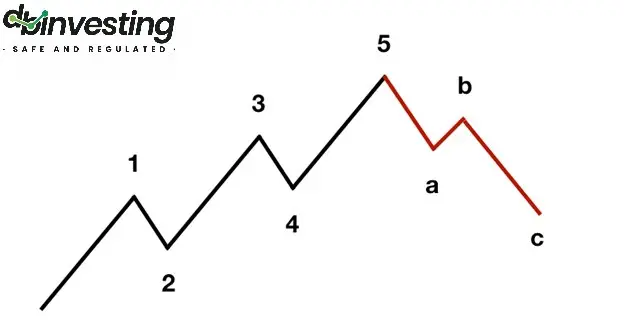

ทฤษฎี Elliott Wave มีพื้นฐานมาจากหลักการที่ว่าการเคลื่อนไหวของตลาดไม่ได้เกิดขึ้นโดยสุ่ม แต่เป็นไปตามวัฏจักรทางจิตวิทยาทั่วไป ตามที่ Elliott กล่าวไว้ วัฏจักรเหล่านี้ประกอบด้วยคลื่นแรงกระตุ้นที่เคลื่อนตัวไปในทิศทางของแนวโน้มหลักของตลาด และคลื่นแก้ไขที่เคลื่อนตัวสวนทางกับแนวโน้มหลัก

คลื่นแรงกระตุ้น

คลื่นแรงกระตุ้นเป็นการเคลื่อนไหวที่เคลื่อนตัวไปในทิศทางเดียวกับแนวโน้มหลักของตลาด คลื่นเหล่านี้ประกอบด้วยคลื่นย่อย 5 คลื่น โดย 3 คลื่นเคลื่อนตัวไปในทิศทางของแนวโน้ม และอีก 2 คลื่นเป็นคลื่นปรับฐาน

- คลื่นลูกที่ 1 : นี่คือจุดเริ่มต้นของแนวโน้มใหม่ โดยปกติแล้วคลื่นลูกนี้จะเริ่มเมื่อนักลงทุนเริ่มซื้อหลังจากช่วงที่ตลาดมีภาวะขายมากเกินไป คลื่นลูกนี้มักไม่ชัดเจนสำหรับนักลงทุนส่วนใหญ่ เนื่องจากถือเป็นส่วนหนึ่งของการปรับฐานมากกว่าจะเป็นแนวโน้มใหม่

- คลื่นที่สอง : นี่คือคลื่นแก้ไขที่เกิดขึ้นหลังจากคลื่นแรก ซึ่งอาจเป็นการดึงกลับเล็กน้อยในตลาดเนื่องจากนักลงทุนบางส่วนทำกำไรหลังจากการเคลื่อนไหวครั้งแรก แต่ไม่ได้ย้อนกลับอย่างสมบูรณ์จากการเคลื่อนไหวขาขึ้นก่อนหน้านี้

- คลื่นที่ 3 : เป็นคลื่นที่ยาวและแรงที่สุด ในระยะนี้ นักลงทุนส่วนใหญ่ตระหนักดีว่าตลาดอยู่ในแนวโน้มขาขึ้นใหม่ ซึ่งผลักดันให้พวกเขาซื้ออย่างหนัก ส่งผลให้ราคาเพิ่มขึ้นอย่างมาก

- คลื่นที่สี่ : แสดงถึงคลื่นแก้ไขอีกครั้งหลังจากคลื่นลูกที่สามที่รุนแรง คลื่นลูกนี้มักจะรุนแรงน้อยกว่าคลื่นลูกที่สอง

- คลื่นที่ 5 : นี่คือช่วงสุดท้ายของการเคลื่อนไหวแบบฉับพลัน อาจอ่อนกว่าคลื่นที่ 3 แต่ถือเป็นจุดสิ้นสุดของแนวโน้มขาขึ้นก่อนที่จะเริ่มการแก้ไขอย่างสมบูรณ์

คลื่นแก้ไข

หลังจากคลื่นแรงกระตุ้นสิ้นสุดลง ตลาดจะเข้าสู่ระยะแก้ไขซึ่งประกอบด้วย 3 คลื่น เรียกว่า คลื่นแก้ไข (ABC)

- คลื่น A : เป็นจุดเริ่มต้นของการปรับฐานหลังจากคลื่นที่ 5 สิ้นสุดลง ในระยะนี้ นักลงทุนจะเริ่มทำกำไร ส่งผลให้ราคาลดลง

- คลื่น B : เป็นการฟื้นตัวขึ้นภายในแนวโน้มแก้ไข บางคนอาจเชื่อว่าตลาดจะกลับมาเป็นแนวโน้มขาขึ้นอีกครั้ง แต่จริงๆ แล้วเป็นคลื่นฟื้นตัวภายในแนวโน้มแก้ไข

- คลื่น C : นี่คือขั้นตอนสุดท้ายของการแก้ไข ซึ่งการแก้ไขเสร็จสมบูรณ์แล้ว และราคาลดลงอีก ซึ่งเป็นการเตรียมพร้อมสำหรับคลื่นแรงกระตุ้นตลาดครั้งใหม่

แฟร็กทัลและรูปแบบคลื่น

ลักษณะเด่นประการหนึ่งของทฤษฎีคลื่นเอลเลียตคือแนวคิดเรื่องแฟร็กทัล ซึ่งหมายถึงข้อเท็จจริงที่ว่าคลื่นแรงกระตุ้นและคลื่นแก้ไขแต่ละคลื่นประกอบด้วยคลื่นเล็กๆ อยู่ภายใน ตัวอย่างเช่น คลื่นที่ 1 อาจประกอบด้วยคลื่นเล็กๆ 5 คลื่น โดยแต่ละคลื่นเล็กๆ เหล่านี้จะมีโครงสร้างเดียวกันกับคลื่นขนาดใหญ่ ซึ่งทำให้สามารถวิเคราะห์ตลาดได้ในหลายช่วงเวลา ตั้งแต่ช่วงเวลาสั้นๆ เช่น นาที ไปจนถึงช่วงเวลาที่ยาวนาน เช่น ปี

ความสัมพันธ์ระหว่างคลื่นเอลเลียตและฟีโบนัชชี

ทฤษฎี Elliott Wave มีความเชื่อมโยงอย่างใกล้ชิดกับลำดับ Fibonacci ทฤษฎีนี้ใช้อัตราส่วน Fibonacci เพื่อทำนายจุดกลับตัวหรือจุดแก้ไขที่อาจเกิดขึ้นในตลาด ตัวอย่างเช่น อัตราส่วนเช่น 38.2% และ 61.8% สามารถใช้เพื่อระบุระดับแนวรับและแนวต้านที่สำคัญได้ โดยบ่อยครั้ง คลื่นแก้ไขจะสิ้นสุดที่ระดับเหล่านี้

วิธีการใช้อัตราส่วน Fibonacci กับคลื่น Elliott

เมื่อตลาดสร้างคลื่นแรงกระตุ้น (คลื่น 1-5) เทรดเดอร์สามารถใช้อัตราส่วน Fibonacci เพื่อกำหนดระดับการแก้ไขที่อาจเกิดขึ้นสำหรับคลื่น ABC ตัวอย่างเช่น หากเทรดเดอร์คาดว่าตลาดจะเข้าสู่ช่วงแก้ไข พวกเขาสามารถวาดอัตราส่วน Fibonacci จากจุดสูงสุดของคลื่นที่ 5 ไปยังจุดต่ำสุดของคลื่นที่ 1 เพื่อระบุระดับการแก้ไขที่อาจเกิดขึ้นได้

การใช้ Elliott Waves ในการซื้อขาย

Elliott Waves เป็นเครื่องมือวิเคราะห์ที่มีประสิทธิภาพซึ่งสามารถใช้เพื่อระบุโอกาสในการซื้อขายที่ดีที่สุดได้ โดยการทำความเข้าใจการเคลื่อนไหวของคลื่น เทรดเดอร์สามารถระบุจุดเข้าและจุดออกที่ดีที่สุดในตลาดได้ ต่อไปนี้คือตัวอย่างบางส่วนเกี่ยวกับการใช้ Elliott Waves ในการซื้อขาย:

- การระบุแนวโน้มหลักของตลาด

การวิเคราะห์คลื่นแรงกระตุ้นและคลื่นแก้ไขช่วยให้เทรดเดอร์สามารถระบุได้ว่าตลาดอยู่ในแนวโน้มขาขึ้นหรือขาลง เมื่อรูปแบบคลื่นทั้งห้าเสร็จสมบูรณ์ ก็สามารถคาดหวังได้ว่าจะมีช่วงแก้ไข ซึ่งจะทำให้เทรดเดอร์มีโอกาสใช้ประโยชน์จากแนวโน้มที่จะเกิดขึ้น - การใช้ประโยชน์จากการแก้ไข

Elliott Waves สามารถใช้เพื่อคาดการณ์ระดับการแก้ไขที่อาจเกิดขึ้นได้ ตัวอย่างเช่น หากเทรดเดอร์คาดว่าตลาดได้เสร็จสิ้นคลื่นแรงกระตุ้นแล้ว พวกเขาสามารถใช้อัตราส่วน Fibonacci เพื่อระบุระดับการแก้ไขที่อาจเกิดขึ้นสำหรับคลื่น ABC - จังหวะเวลาที่เหมาะสมที่สุดสำหรับการเข้าและออก

เมื่อรูปแบบคลื่นเสร็จสมบูรณ์แล้ว อาจเป็นสัญญาณให้เทรดเดอร์เข้าหรือออกจากตลาดได้ ตัวอย่างเช่น หากคลื่น C เสร็จสมบูรณ์แล้ว อาจเป็นสัญญาณให้เข้าสู่ตลาด เนื่องจากเทรดเดอร์คาดว่าตลาดจะเริ่มเฟสแรงกระตุ้นใหม่ - การรวม Elliott Waves เข้ากับตัวบ่งชี้ทางเทคนิคอื่น ๆ

ความแม่นยำของการคาดการณ์ Elliott Wave สามารถปรับปรุงได้โดยใช้ร่วมกับตัวบ่งชี้ทางเทคนิคอื่นๆ ตัวอย่างเช่น เทรดเดอร์สามารถใช้ค่าเฉลี่ยเคลื่อนที่หรือดัชนีความแข็งแกร่งสัมพันธ์ (RSI) เพื่อระบุจุดเข้าและจุดออกได้ดีขึ้น

ตัวอย่างเชิงปฏิบัติของการประยุกต์ใช้ทฤษฎี Elliott Wave

ตัวอย่างที่ 1: การซื้อขายแก้ไขหลังจากแนวโน้มขาขึ้นใน EUR/USD

มาดูตัวอย่างจากตลาดฟอเร็กซ์กัน หากคุณกำลังเทรดคู่ EUR/USD และสังเกตเห็นว่าราคาเพิ่มขึ้นอย่างมากในช่วงหลายสัปดาห์ คุณสามารถวิเคราะห์การเพิ่มขึ้นนี้โดยใช้ Elliott Waves การเคลื่อนไหวสามารถแบ่งออกเป็น 5 คลื่นแรงกระตุ้น และเมื่อคลื่นที่ 5 เสร็จสมบูรณ์ เฟสการแก้ไขที่อาจเกิดขึ้นอาจเริ่มต้นขึ้น

เมื่อคลื่นที่ 5 เสร็จสมบูรณ์แล้ว อัตราส่วน Fibonacci สามารถนำมาใช้ระบุระดับการแก้ไขที่อาจเกิดขึ้นได้ หากราคาปรับตัวลงมาที่ระดับ 61.8% อาจเป็นสัญญาณว่าตลาดได้เสร็จสิ้นการแก้ไขแล้วและกำลังจะเข้าสู่คลื่นแรงกระตุ้นใหม่

ตัวอย่างที่ 2: แนวโน้มขาขึ้นของหุ้น Tesla

เมื่อทำการซื้อขายหุ้นของ Tesla ราคาอาจเริ่มเคลื่อนไหวขึ้นหลังจากการประกาศผลประกอบการในเชิงบวก การเคลื่อนไหวดังกล่าวสามารถแบ่งย่อยออกเป็น 5 คลื่นตามทฤษฎี Elliott Waves คลื่นที่ 1 แสดงถึงจุดเริ่มต้นของแนวโน้มใหม่หลังจากช่วงการรวมตัว และคลื่นที่ 3 และ 5 ยังคงผลักดันให้ราคาสูงขึ้นด้วยโมเมนตัมที่แข็งแกร่ง ระหว่างคลื่นเหล่านี้ ผู้ซื้อขายสามารถเข้าซื้อในแต่ละคลื่น ซึ่งจะเพิ่มโอกาสในการทำกำไร

ความท้าทายของการประยุกต์ใช้ทฤษฎี Elliott Wave

แม้ว่าจะมีประโยชน์มากมาย แต่ผู้ค้าอาจเผชิญกับความท้าทายบางประการเมื่อใช้ทฤษฎี Elliott Wave:

- ความยากลำบากในการระบุคลื่นอย่างแม่นยำ

การระบุคลื่นอย่างแม่นยำอาจเป็นเรื่องท้าทาย โดยเฉพาะในตลาดที่มีความผันผวน ตลาดอาจแสดงรูปแบบที่น่าสับสน ทำให้ยากต่อการระบุว่าตลาดอยู่ในคลื่นใดในปัจจุบัน - ความจำเป็นในการมีประสบการณ์อย่างกว้างขวาง

ทฤษฎี Elliott Wave ต้องใช้ความรู้และประสบการณ์จำนวนมาก เทรดเดอร์จำเป็นต้องวิเคราะห์ตลาดอย่างรอบคอบและอาศัยการตัดสินใจส่วนบุคคล ซึ่งอาจนำไปสู่การตีความที่แตกต่างกันในหมู่ผู้วิเคราะห์ - การพึ่งพาเครื่องมืออื่น

ทฤษฎี Elliott Wave อาจไม่เพียงพอ นักเทรดจำเป็นต้องรวมทฤษฎีนี้เข้ากับเครื่องมือวิเคราะห์อื่นๆ เพื่อยืนยันการคาดการณ์และหลีกเลี่ยงการสูญเสีย

การวิจารณ์ทฤษฎี Elliott Wave

ทฤษฎี Elliott Wave ได้รับความนิยม แต่ผู้ค้าและนักวิเคราะห์บางส่วนกลับวิพากษ์วิจารณ์ทฤษฎีนี้ โดยพวกเขาโต้แย้งว่าทฤษฎีนี้มีความซับซ้อนมากเกินไปและอาศัยการตีความแบบอัตวิสัย นักวิจารณ์บางคนเชื่อว่าการพยายามระบุคลื่นอาจมีแนวโน้มที่จะเกิดข้อผิดพลาดในตลาดที่มีความผันผวน

อย่างไรก็ตาม ผู้ค้าจำนวนมากยังคงถือว่าทฤษฎีนี้เป็นเครื่องมือวิเคราะห์ที่มีคุณค่าที่ช่วยให้พวกเขาเข้าใจการเคลื่อนไหวของตลาดและใช้ประโยชน์จากโอกาสในการซื้อขายได้

บทสรุป

ทฤษฎีคลื่นเอลเลียตเป็นเครื่องมือวิเคราะห์อันทรงพลังที่ให้กรอบการทำงานสำหรับวิเคราะห์การเคลื่อนไหวที่เกิดขึ้นซ้ำๆ ของตลาด แม้ว่าจะต้องเผชิญกับความท้าทายบางประการ แต่หากใช้ได้อย่างถูกต้อง ทฤษฎีนี้จะมีประโยชน์อย่างยิ่งในการวิเคราะห์ตลาดการเงินและระบุโอกาสในการซื้อขายที่เหมาะสมที่สุด

ที่ DB Investing เราเชื่อว่าการเชี่ยวชาญเครื่องมือนี้จะช่วยให้เทรดเดอร์สามารถตัดสินใจอย่างรอบรู้และใช้ประโยชน์จากโอกาสทางการตลาดได้ ไม่ว่าคุณจะเป็นเทรดเดอร์มือใหม่หรือมีประสบการณ์ การนำ Elliott Waves มาใช้ในกลยุทธ์ของคุณอาจเป็นกุญแจสำคัญในการปลดล็อกศักยภาพในการซื้อขายของคุณ