Giới thiệu

Lý thuyết sóng Elliott là một trong những công cụ quan trọng nhất trong phân tích kỹ thuật thị trường tài chính. Lý thuyết này dựa trên mô hình chuyển động lặp lại phản ánh tâm lý của nhà đầu tư theo thời gian. Đây là một phần không thể thiếu để hiểu cách giá cả di chuyển trên các thị trường khác nhau, cho dù là ngoại hối, cổ phiếu hay hàng hóa.

Ralph Nelson Elliott đã khám phá ra lý thuyết này vào những năm 1930 khi ông nhận thấy rằng thị trường di chuyển theo các mô hình cụ thể, có thể dự đoán được dựa trên những thay đổi về mặt tâm lý của những người tham gia thị trường. Elliott tin rằng thị trường không di chuyển ngẫu nhiên mà tuân theo các mô hình xác định có thể được đọc và phân tích để dự đoán biến động giá trong tương lai.

Cơ sở khoa học đằng sau lý thuyết

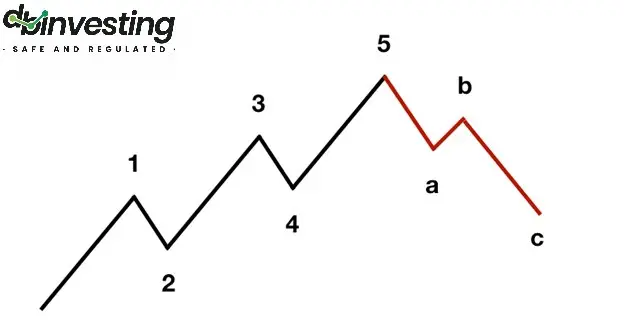

Lý thuyết sóng Elliott dựa trên nguyên lý rằng các chuyển động của thị trường không phải là ngẫu nhiên mà tuân theo các chu kỳ tâm lý chung. Theo Elliott, các chu kỳ này bao gồm các sóng xung lực di chuyển theo hướng của xu hướng chính của thị trường và các sóng điều chỉnh di chuyển ngược lại xu hướng đó.

Sóng xung

Sóng xung lực biểu thị các chuyển động di chuyển theo cùng hướng với xu hướng chính của thị trường. Các sóng này bao gồm năm sóng nhỏ hơn, ba trong số đó di chuyển theo hướng của xu hướng và hai sóng điều chỉnh.

- Sóng Một : Đây là sự khởi đầu của một xu hướng mới. Sóng này thường bắt đầu khi các nhà đầu tư bắt đầu mua sau một thời gian thị trường quá bán. Sóng này thường không rõ ràng đối với hầu hết các nhà đầu tư, vì nó được coi là một phần của sự điều chỉnh chứ không phải là một xu hướng mới.

- Sóng 2 : Đây là sóng điều chỉnh sau sóng đầu tiên. Có thể có sự thoái lui nhẹ trên thị trường khi một số nhà đầu tư chốt lời sau đợt biến động ban đầu, nhưng không đảo ngược hoàn toàn đợt biến động tăng trước đó.

- Sóng thứ ba : Đây là sóng dài nhất và mạnh nhất. Ở giai đoạn này, hầu hết các nhà đầu tư nhận ra rằng thị trường đang trong xu hướng tăng mới, thúc đẩy họ mua mạnh, dẫn đến giá tăng đáng kể.

- Sóng bốn : Đây là sóng điều chỉnh khác sau sóng thứ ba mạnh. Sóng này thường ít nghiêm trọng hơn sóng thứ hai.

- Sóng năm : Đây là giai đoạn cuối của chuyển động xung lực. Nó có thể yếu hơn sóng thứ ba, nhưng nó đánh dấu sự kết thúc của xu hướng tăng trước khi quá trình điều chỉnh hoàn toàn bắt đầu.

Sóng điều chỉnh

Sau khi các sóng xung lực kết thúc, thị trường sẽ bước vào giai đoạn điều chỉnh bao gồm ba sóng, được gọi là sóng điều chỉnh (ABC).

- Sóng A : Đây là sự khởi đầu của đợt điều chỉnh sau khi sóng thứ năm kết thúc. Ở giai đoạn này, các nhà đầu tư bắt đầu chốt lời, dẫn đến giá giảm.

- Sóng B : Đây là sự thoái lui hướng lên trong xu hướng điều chỉnh. Một số người có thể tin rằng thị trường sẽ tiếp tục xu hướng tăng, nhưng đây là sóng điều chỉnh trong quá trình điều chỉnh.

- Sóng C : Đây là giai đoạn cuối của quá trình điều chỉnh, khi quá trình điều chỉnh hoàn tất và giá tiếp tục giảm, tạo tiền đề cho thị trường bước vào một đợt sóng xung lực mới.

Fractal và các mẫu sóng

Một trong những đặc điểm nổi bật của Lý thuyết sóng Elliott là khái niệm fractal. Điều này đề cập đến thực tế là mỗi sóng xung lực và sóng điều chỉnh bao gồm các sóng nhỏ hơn bên trong nó. Ví dụ, Sóng Một có thể được tạo thành từ năm sóng nhỏ hơn, với mỗi sóng nhỏ hơn đó tuân theo cùng một cấu trúc như các sóng lớn hơn. Điều này làm cho thị trường có thể phân tích được ở nhiều khung thời gian, từ các khoảng thời gian ngắn như phút đến các khoảng thời gian dài như năm.

Mối quan hệ giữa sóng Elliott và Fibonacci

Lý thuyết sóng Elliott có liên quan chặt chẽ với chuỗi Fibonacci. Lý thuyết này sử dụng tỷ lệ Fibonacci để dự đoán các điểm đảo ngược hoặc điều chỉnh tiềm năng trên thị trường. Ví dụ, các tỷ lệ như 38,2% và 61,8% có thể được sử dụng để xác định các mức hỗ trợ và kháng cự chính. Thông thường, các sóng điều chỉnh kết thúc ở các mức này.

Cách sử dụng tỷ lệ Fibonacci với sóng Elliott

Khi thị trường hoàn thành một sóng xung lực (Sóng 1-5), các nhà giao dịch có thể sử dụng tỷ lệ Fibonacci để xác định các mức điều chỉnh tiềm năng cho sóng ABC. Ví dụ, nếu một nhà giao dịch kỳ vọng thị trường bước vào giai đoạn điều chỉnh, họ có thể vẽ tỷ lệ Fibonacci từ đỉnh Sóng Năm đến đáy Sóng Một để xác định các mức điều chỉnh có thể xảy ra.

Áp dụng sóng Elliott trong giao dịch

Elliott Waves là một công cụ phân tích mạnh mẽ có thể được sử dụng để xác định các cơ hội giao dịch tối ưu. Bằng cách hiểu các chuyển động của sóng, các nhà giao dịch có thể xác định điểm vào và thoát tốt nhất trên thị trường. Sau đây là một số ví dụ về cách áp dụng Elliott Waves trong giao dịch:

- Xác định xu hướng chính của thị trường

Bằng cách phân tích các sóng xung lực và sóng điều chỉnh, các nhà giao dịch có thể xác định thị trường đang trong xu hướng tăng hay giảm. Khi mô hình năm sóng hoàn thành, có thể mong đợi một giai đoạn điều chỉnh, tạo cơ hội cho các nhà giao dịch tận dụng xu hướng sắp tới. - Tận dụng các sửa đổi

Sóng Elliott có thể được sử dụng để dự báo các mức điều chỉnh tiềm năng. Ví dụ, nếu một nhà giao dịch kỳ vọng rằng thị trường đã hoàn thành một sóng xung lực, họ có thể sử dụng tỷ lệ Fibonacci để xác định các mức điều chỉnh có thể có cho sóng ABC. - Thời điểm tối ưu để vào và ra

Khi mô hình sóng hoàn thành, nó có thể đóng vai trò là tín hiệu cho các nhà giao dịch tham gia hoặc thoát khỏi thị trường. Ví dụ, nếu Sóng C hoàn thành, nó có thể báo hiệu một sự gia nhập thị trường, vì các nhà giao dịch kỳ vọng thị trường sẽ bắt đầu một giai đoạn xung lực mới. - Kết hợp sóng Elliott với các chỉ báo kỹ thuật khác

Độ chính xác của dự đoán Elliott Wave có thể được tăng cường bằng cách sử dụng chúng cùng với các chỉ báo kỹ thuật khác. Ví dụ, các nhà giao dịch có thể sử dụng đường trung bình động hoặc Chỉ số sức mạnh tương đối (RSI) để xác định điểm vào và điểm thoát tốt hơn.

Ví dụ thực tế về việc áp dụng lý thuyết sóng Elliott

Ví dụ 1: Giao dịch điều chỉnh sau xu hướng tăng của EUR/USD

Hãy lấy một ví dụ từ thị trường ngoại hối. Nếu bạn đang giao dịch cặp EUR/USD và nhận thấy giá đã tăng đáng kể trong nhiều tuần, bạn có thể phân tích mức tăng này bằng Elliott Waves. Chuyển động có thể được chia thành năm sóng xung lực và khi Sóng năm hoàn thành, một giai đoạn điều chỉnh tiềm năng có thể bắt đầu.

Khi Sóng Năm hoàn tất, tỷ lệ Fibonacci có thể được sử dụng để xác định các mức điều chỉnh tiềm năng. Nếu giá quay trở lại mức 61,8%, điều này có thể báo hiệu rằng thị trường đã hoàn tất quá trình điều chỉnh và sắp bước vào một sóng xung lực mới.

Ví dụ 2: Xu hướng tăng của cổ phiếu Tesla

Khi giao dịch cổ phiếu Tesla, giá có thể bắt đầu tăng sau thông báo thu nhập tích cực. Theo Elliott Waves, chuyển động này có thể được chia thành năm sóng xung kích. Sóng Một biểu thị sự khởi đầu của xu hướng mới sau một thời gian củng cố, và Sóng Ba và Sóng Năm tiếp tục đẩy giá lên cao hơn với động lực mạnh. Trong những sóng này, các nhà giao dịch có thể vào các vị thế mua trong mỗi sóng xung kích, tăng cơ hội lợi nhuận của họ.

Những thách thức khi áp dụng lý thuyết sóng Elliott

Mặc dù có nhiều lợi ích, các nhà giao dịch có thể gặp một số thách thức khi áp dụng Lý thuyết sóng Elliott:

- Khó khăn trong việc xác định chính xác sóng

Việc xác định chính xác các đợt sóng có thể là một thách thức, đặc biệt là trong các thị trường biến động. Thị trường có thể hiển thị các mô hình khó hiểu, khiến việc xác định thị trường hiện đang ở đợt sóng nào trở nên khó khăn. - Nhu cầu về kinh nghiệm mở rộng

Lý thuyết sóng Elliott đòi hỏi một lượng kiến thức và kinh nghiệm đáng kể. Các nhà giao dịch cần phân tích thị trường một cách cẩn thận và dựa vào phán đoán cá nhân, điều này có thể dẫn đến những cách giải thích khác nhau giữa các nhà phân tích. - Dựa vào các công cụ khác

Lý thuyết sóng Elliott có thể không đủ. Các nhà giao dịch cần kết hợp nó với các công cụ phân tích khác để xác nhận dự đoán của họ và tránh thua lỗ.

Những lời chỉ trích về Lý thuyết sóng Elliott

Mặc dù phổ biến, Lý thuyết sóng Elliott đã bị một số nhà giao dịch và nhà phân tích chỉ trích. Họ cho rằng lý thuyết này có thể quá phức tạp và dựa vào các diễn giải chủ quan. Một số nhà phê bình tin rằng các nỗ lực xác định sóng có thể dễ mắc lỗi trong các thị trường biến động.

Tuy nhiên, nhiều nhà giao dịch vẫn coi lý thuyết này là một công cụ phân tích có giá trị giúp họ hiểu được diễn biến thị trường và tận dụng các cơ hội giao dịch.

Phần kết luận

Lý thuyết sóng Elliott là một công cụ phân tích mạnh mẽ cung cấp khuôn khổ để phân tích các chuyển động thị trường định kỳ. Mặc dù phải đối mặt với một số thách thức, nhưng khi được sử dụng đúng cách, nó có thể cực kỳ hữu ích trong việc phân tích thị trường tài chính và xác định các cơ hội giao dịch tối ưu.

Tại DB Investing , chúng tôi tin rằng việc thành thạo công cụ này có thể giúp các nhà giao dịch đưa ra quyết định sáng suốt và tận dụng các cơ hội trên thị trường. Cho dù bạn là người mới bắt đầu hay là nhà giao dịch có kinh nghiệm, việc kết hợp Elliott Waves vào chiến lược của bạn có thể là chìa khóa để mở khóa tiềm năng giao dịch của bạn.